쇼피파이 주가 전망 :: 미국 주식 SHOP 매수해야 하는 이유

게티 이미지를 통한 메타모어웍스/아이스톡

Shopify (NYSE :SHOP)는 전자 상거래의 핵심 원칙을 나타냅니다 : 아마존 (NASDAQ :AMZN)은 이질적인 대규모 비즈니스 활동의 혼란스러운 번들인 동안 기업이 고객과 연결하고 거래 할 수 있도록하는 민첩한 수단입니다. 전자는 목구멍만큼 잘리지 않은 풍경에서 신생입니다.

전자 상거래에 대한 회사의 순수한 플레이 초점은 투자자의 "핵심"포트폴리오 ("핵심"및 "위성"포트폴리오에 대한 강력한 후보가 이전 기사에서논의되었습니다).

"중소기업" 도전

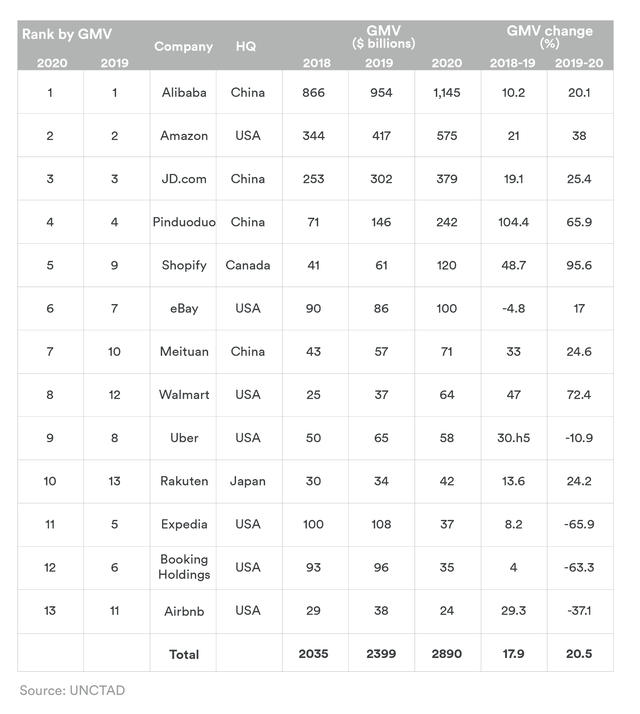

총 상품 가치(GMV)에 따라 상위 13개 B2C 기업의 유엔 무역 개발 컨퍼런스(UNCTAD) 목록에서 Shopify는 이 가치에서 96%를 기록하여 2020년에 4위를 차지했습니다.

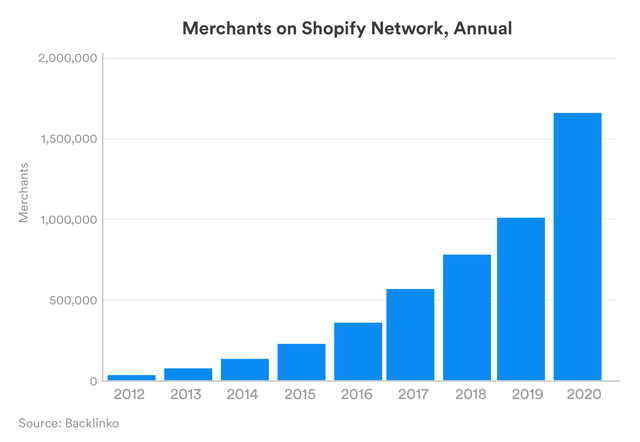

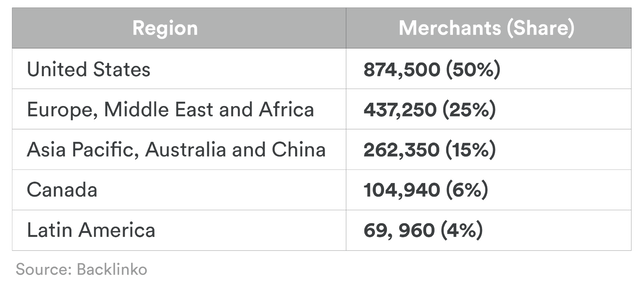

온라인 소매업체에 결제, 마케팅, 배송 및 고객 참여 도구가 포함된 서비스 제품군을 제공하는 Shopify는 전염병 과 아마존 과 같은 독점 기간 동안 중소기업의 구세주를 예고했습니다: 약 175개국에서 170만 개 이상의 기업이 2020년 말 현재 회사의 플랫폼을 사용하고 있습니다.

같은 종료 날짜로, 모든 Shopify 상인의 50 % 이상이 미국에 본사를 둔 것으로 추정된다.

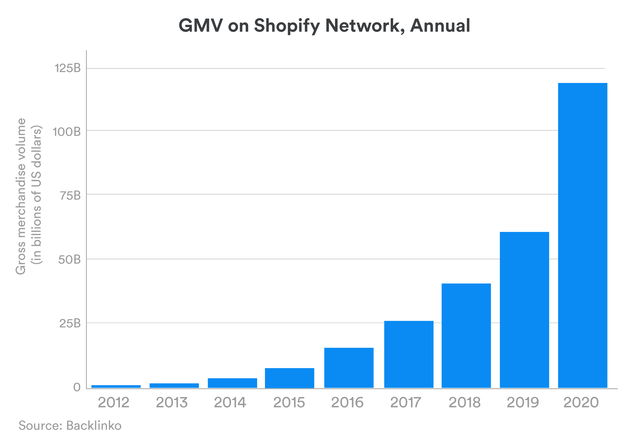

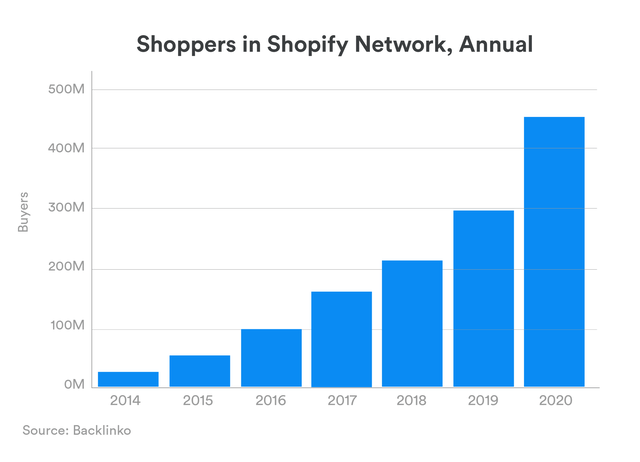

Shopify의 총 상품 가치(GMV)는 7억 7,740만 달러에서 무려 1,196억 달러로 성장했습니다.2020년 Shopify 매장에서 4억 5,700만 명이 구매했으며, 이는 전년 대비 52.33% 증가한 수치입니다.

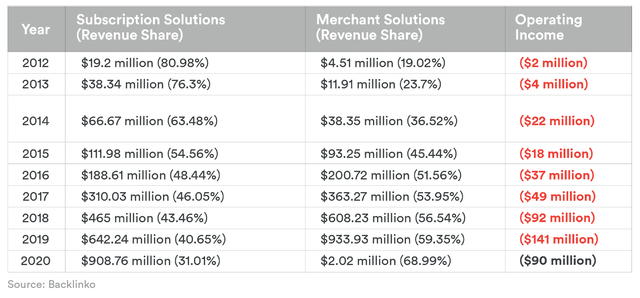

이 두 부문에서 이 회사는 2020년에 연간 매출이 29억 3천만 달러를 창출했으며, 이는 전년 대비 85.44% 증가한 수치입니다. 이 회사는 사상 첫 연간 영업이익 9천만 달러를 기록함으로써 무려 턴어라운드를 기록한 이래로 올해도 중요합니다.

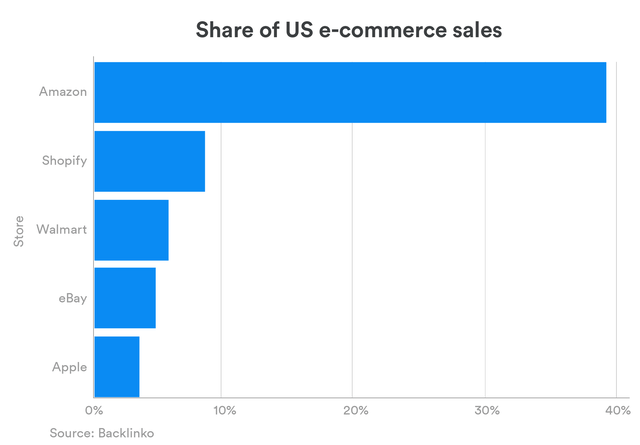

2020년 현재 Shopify는 월마트(NYSE:WMT)및 이베이(NASDAQ: EBAY)를제치고 미국 전자상거래 시장 점유율 2위를 차지했습니다.

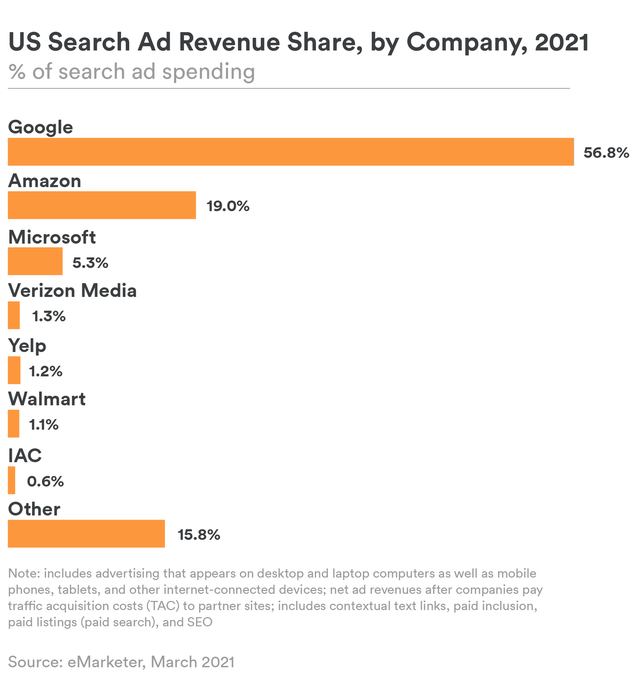

Shopify는 또한 아마존에 대한 중요한 동맹국을 발견했다. 5월 18일, 구글(NASDAQ:GOOG) (NASDAQ:GOOGL)은 샵페이와의 파트너십을 심화하여 후자의 가맹점이 Google 검색, 지도, 렌즈, 이미지 및 YouTube를 통해 쇼핑객에게 쉽게 도달할 수 있도록 한다고 발표했습니다. 이 발표 이후 주가는 최소 2일 연속 4% 정도 급등했다.

지금, 구글의 주류는 광고 수익 - 아마존은 최근 몇 년 동안 먹고 있었다.

이 움직임은 모두 작은 온라인 판매자의 성장 이야기에 참여하는 동안이 지역에서 아마존의 성장 영향력에 반격하도록 설계되었습니다.

추천 및 테마

아마존에 비해 Shopify는 비즈니스에 만 온라인 거래 솔루션을 제공하는 작은 "베어 본"처럼 보일 수 있습니다. 이것은 사실이 아니다 - 그것은 또한 몇 년 이내에 아마존의 측면에 가시가 될 것을 약속 이행 센터 사업을 운영하고 있습니다. 이 회사는 이 서비스에 대한 가맹점을 옹호하지 않으며 가맹점이 사업을 계속 운영할수 있도록 분산 비용 절감을 제공합니다. 또한, 향상된 고객 도달 범위의 "원동력"으로, 기업은 자신의 수익에 눈을 가지고 자유롭게 할 수 있기 때문에 광고, 프로모션 및 할인에 관한 오버 헤드가 제한됩니다. 이러한 결정의 "배포"를 가맹점 수준으로 끌어올리면 회사가 더욱 민첩하고 비용 효율적입니다. 따라서, AMZN의 목표 가격을 인하 신용 스위스의 애널리스트 보고서는 또한 Shopify의 아래로 파종하는 동안, 그것은 주로 인플레이션 환경에서 구매 동향에 대한 우려와 관련하여이었다.

투자자가 포함하기로 선택한 경우, 회사는 "전자 상거래"테마가있는 바구니에 대한 강력한 후보가됩니다. 현재의 구조는 아마존과 몇 가지 유사점을 그립니다하지만 거의 혼란스러군지 않습니다. Shopify가 스트리밍 플랫폼을 시작하거나 영화 스튜디오를 구입하기로 결정하지 않기를 바랍니다!

이베이도 가맹점 플랫폼이기 때문에 이베이를 바구니에 포함시킬 수 있다는 주장이 제기될 수 있습니다. 월마트는 또한 고려 될 수 있지만 국제 커버리지에 매우 가볍고 실제 상점에 무거운.

이 주식에 대한 권장 사항은 3 분기 업데이트에서볼 수 있듯이 재무에 의해 강화됩니다 .

- 이 회사의 순이익은 2019년 거의 1억 2,500만 달러의 손실에서 2020년에는 3억 2천만 달러의순 긍정으로 나갔습니다. 다음 3분기 동안 순이익은 1분기에거의 13억 달러, 2분기에는 8억 7,900만 달러, 3분기에는 12억 달러였습니다. YTD 용어로 보고된 가치는 거의 33억 달러이며, 전년도 같은 기간은 1억 9,600만 달러에 불과했습니다.

- 영업 및 마케팅 비용은 3분기 동안 꾸준히 유지되어 왔으며, 이는 회사의 이익이 추가 프로모션을 보증하지 않는 것 같다는 것을 의미합니다. 수익 비용도 상당히 꾸준히 유지되었습니다.

- 2020년부터 발행이 20% 증가한 후 컨버터블 시니어 노트의 사용과 3분기 동안 적당히 발행된 일관성이 궁금합니다. 이는 사업이 안정적이고 회사 리더십이 채권자가 그 방향으로 가치를 볼 것이라고 확신한다는 의미로 해석될 수 있는 강력한 움직임입니다.

이 회사는 또한 잘 시간 상인 친화적 인 움직임을많이했다 : 소셜 미디어 채널에서 쇼핑을 지원하기 위한 초기 노력은이 세그먼트에서 GMV 기여가 전년 대비 상승하는 것을 목격했습니다. 미국 가맹점을 위한 자금 관리 상품 의 출시; 기업이 와서 배울 수있는 Shopify 네트워크에서 사용할 수있는 제품을 갖춘 벽돌 과 박격포 공간; 앱 개발자 파트너와의 수익 공유를 위해; 대출 및 현금 인출을 통한 기업에 대한 누적 자금 조달은 사상 최고치인 27억 달러에 달합니다. 이러한 조치는 상인이 서비스 및 지원이라는 옵션 의 세계에서 플랫폼에 충성하도록 유도하는 요인에 대한 예리한 이해를 의미합니다.

나열된 공지 사항중 한 가지 항목은 매우 흥미로웠습니다: 중앙 집중식 플랫폼인 Shopify Markets의 출시는 상인의 국경 간 액세스를 용이하게 합니다. 실제로 "백 엔드"는 가능한 모든 곳에서 자동으로 국제 배송을 용이하게하는 아마존의 쇼핑 포털과 유사합니다. 이것은 상인에게 줄 수있는 강력한 도구입니다. 아마존에 나열 하지 하지만 그들의 자신의 Shopify 지원 웹사이트에 고객 포커스를 유지 하는 동안 그들에 게 브랜딩에 우위를 제공.

시장의 기대에 미치지 못했음에도 불구하고 일부 애널리스트들은 투자자들이 이미 이를 주가에 "건설"했다고 설명했습니다. 투자자는 장기적인 기회로 살 수있는이 기회를 활용해야합니다.

재생

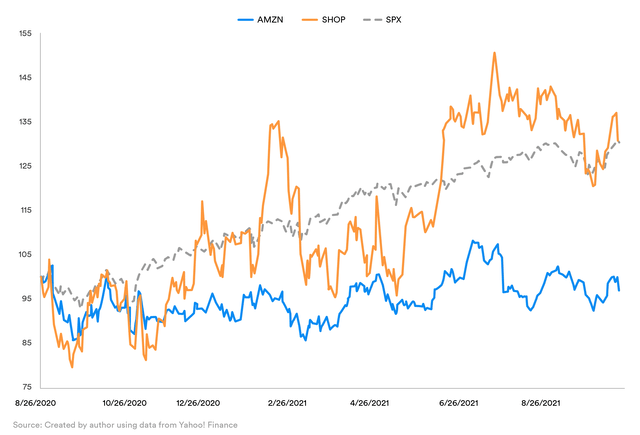

Shopify가 어리둥절하게 구조화 된 아마존의 "순수한 플레이"버전으로 점점 더 형성되고 있다는 점을 감안할 때 주식 성능의 비교는 순서대로 될 것입니다. 3분기 업데이트 전 주말까지 YTD의 벤치마크 S&P 500(SPX)과 아마존과 Shopify의 정규화된 주식 실적을 비교하면 놀라운(현재까지) 추세를 보여줍니다.

Shopify는 실제로 경쟁사와 달리 벤치 마크를 능가합니다 . 이전의 궤도의 들쭉날쭉함은 인플레이션 우려와 함께 중소기업의 생존가능성에 대한 두 투자자의 불확실성의 기능일 가능성이 높습니다. 그러나 지난 3분기 동안 GMV 의 성장에 관한 회사가 제공한 보고서가 라면 중소기업의 생태계가 살아 있고 건강하며 온라인에서 가치가 성장하고 있습니다.

전 세계의 이 생태계에 대한 회사의 눈에 거슬리지 않고 꾸준하고 항상 현재의 지원은 장기적인 지평을 통해 성장을 지속하고 가치를 유지(그리고 납품)할 수 있게 될 것입니다. 이를 위해 회사는 강력한 추천을 받습니다.

'투자(Investing)' 카테고리의 다른 글

| 최근 메모리에서 애플의 최악의 해에 대 한 준비 (0) | 2021.11.10 |

|---|---|

| 리비안: 낮은 밸류에이션에서도 이 IPO를 구매하지 마십시오. (0) | 2021.11.09 |

| 비트 코인: 아니 자산, 통화되지 않습니다,하지만 가격은 상승 계속됩니다 (0) | 2021.11.07 |

| 연준은 부의 불평등을 위한 주된 이유입니다. (0) | 2021.11.06 |

| 메타 플랫폼 주가 전망 :: 미국주식 페이스북 META (0) | 2021.11.05 |